საცხოვრებელი ბინების ფასი გრაფიკის დეტალებში

ათწლეულის წინ გლობალურმა საფინანსო კრიზისმა მსოფლიო ეკონომიკური იმპლოზიის წინაშე დააყენა. რა იყო ამ კრახის მიზეზი? − ამერიკის სუბსტანდარტული იპოთეკით უზრუნველყოფილი ფასიანი ქაღალდების 1.5 ტრილიონი დოლარის მოცულობის ბაზარი. ამით აქტივების პანიკური გაყიდვა დაიწყო, რამაც თითქმის მთელი მსოფლიოს ეკონომიკა მოიცვა.

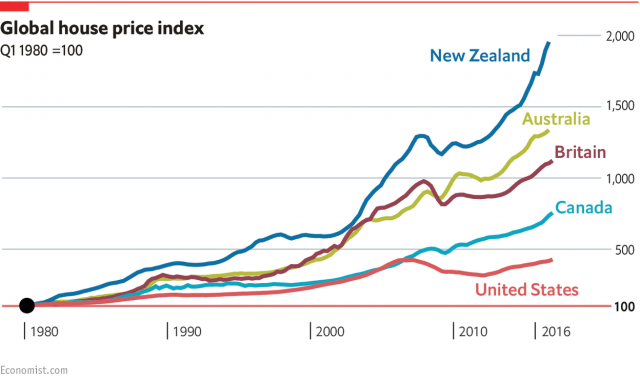

საცხოვრებელი ბინების ფასები დღეს უკვე აღდგა უწინდელი პიკის დონეზე და მსოფლიოს ბევრ დიდ ბაზარზე გასცდა კიდეც მას. Standard & Poor’s-ის მიხედვით, ინფლაციის გათვალისწინების გარეშე, აშშ-ში ბინების ფასი 2007 წლის პიკს 15%-ით აღემატება. მართალია ბრიტანეთში საცხოვრებელი ბინების ბაზარს გასული სამი წლის განმავლობაში ბრექსიტთან დაკავშირებულმა გაურკვევლობამ ავნო, მაგრამ 2008 წლიდან ფასები 21%-ით გაიზარდა. ამასობაში, ავსტრალიაში, კანადასა და ახალ ზელანდიაში 2009 წლის დასაწყისისთვის ფასებმა ოდნავ თუ წაიფორხილა, შემდეგ კი გამალებული აღზევება განაგრძო და ახლა 40%-ით მაღლა დგას 2009 წლის მაჩვენებელთან შედარებით.

ეს აღმასვლა მხოლოდ ანგლოფონური სამყაროთი არ შემოიფარგლება. გასული ათწლეულის სხვადასხვა პერიოდში საცხოვრებელი ბინების ფასების მოუთოკავი ზრდის ალაგმვას ჩინეთი ლამობდა, მაგრამ აქედან სახეირო არაფერი გამოვიდა − ამ პერიოდში ფასები თითქმის გაორმაგდა. ბევრი ევროპული ქვეყნის ეკონომიკური პოლიტიკის მესვეურები, განსაკუთრებით გერმანიაში, შვედეთსა და საფრანგეთში, აღელვებულნი არიან საცხოვრებელი ბინების ბაზრის უკონტროლო დინამიკით.

უკანასკნელი ბუმის განმავლობაში მსოფლიოს საკვანძო ქალაქებში ფასები ბევრად მეტად გაიზარდა, ვიდრე შესაბამისი ქვეყნების შიდა ქალაქებში. ყველაზე მეტი ნიჭიერი ინდივიდი, საუკეთესო სამუშაო ადგილი და გემოვნებიანი რესტორანი სწორედ ურბანულ ზონებში მოიძევება. მოსახლეობა და დასაქმება ტანდემში გაიზარდა, მაშინ, როცა ბინათმშენებლობამ ამ ტემპის აყოლა ვერ მოახერხა. ამის შედეგად, ლონდონში ბინების ფასი 55%-ით გაიზარდა, ქვეყნის დანარჩენი ნაწილის 20%-თან შედარებით. გერმანიაში, ჰიპსტერულ ბერლინში, ფასები გაორმაგდა, დანარჩენ ქვეყანაში კი მხოლოდ 42%-ით იმატა.

რამდენად ასახავენ ეს ფასები ბაზრის ფუნდამენტურ პარამეტრებს ან სპეკულაციურ განწყობებს? ამის გამოსაკვლევად, The Economist ერთმანეთს ადარებს საბინაო ფასების ინფლაციას ორ მაჩვენებელთან: ბინის ქირა და საოჯახო მეურნეობის შემოსავლები. თუ ფასები ქირასთან მათი გრძელვადიანი დამოკიდებულების მაჩვენებელზე (მაგალითად, აქციათა ფასისა და მომგებიანობის ფარდობა) ან შემოსავალზე მაღლაა (ფასებში უნდა აისახებოდეს შემოსავლები, რომლებიც იპოთეკის დასაფარად გამოიყენება), შეიძლება გამოითქვას ვარაუდი, რომ ის გადაჭარბებულია.

საერთოეროვნულ დონეზე შეფასების ჩვენი მაჩვენებელი შეშფოთების საფუძველს ქმნის. კანადაში, ავსტრალიასა და ახალ ზელანდიაში ფასები 40%-ით გადაჭარბებულია შემოსავლების გრძელვადიან პარამეტრთან შედარებით. ბრიტანეთში ფასები 40%-ით გადაჭარბებულია ქირასთან მიმართებით, მაგრამ უკეთესად გამოიყურება შემოსავლების დინამიკასთან შედარებით. ეს გვავარაუდებინებს, რომ ან ქირა უნდა შემცირდეს ან ფასები გახდეს უფრო მოკრძალებული. ამის საპირისპიროდ, აშშ-ში ფასგადამეტებას ადგილი არ აქვს.

უფრო ფართო მიდგომა იმ მაკროეკონომიკური ცვლადების შეფასება გახდებოდა, რომლებიც გავლენას ახდენენ საბინაო ბაზარზე. The Economist-მა შეიმუშავა ბინების ფასების პროგნოზის მოდელი, რომელიც იყენებს შეფასების მაჩვენებლებს, ისევე, როგორც დამატებითი ინდიკატორების ჯგუფს, მაგალითად, მშპ-ს, უმუშევრობასა და კრედიტის ხელმისაწვდომობას მომდევნო 18 თვის განმავლობაში ბინის ფასების ინფლაციის პროგნოზისათვის. როცა ჩვენი მოდელით საპროგნოზო შედეგები გარკვეული დროის გასვლის შემდეგ წარსულის ფაქტობრივ მონაცემებს შევუდარეთ, აღმოჩნდა, რომ მოდელი კარგად მუშაობს − მან 2006 წელს კარგად „დაინახა“ ამერიკაში ბინების ფასის მოსალოდნელი ვარდნა.

რას ამბობს ჩვენი მოდელი 2020 წლის შესახებ? განვითარებული მსოფლიოს უმეტესი ნაწილიდან მაღალი, თუმცა თანდათანობით შერბილებული ფასების მონაცემები მოდის, რის გამოც ბინების ფასის ზრდის ტემპის წლიურ 2.5%-მდე დაშვებას ვვარაუდობთ იმ ქვეყნებში, რომლებსაც თვალს ვადევნებთ. ამავე დროს, ჩვენი მოდელით, ალბათობა იმისა, რომ ფასები ყველგან შემცირდება, მხოლოდ 25%-ია. როგორც ჩანს, ზოგი ქვეყანა არამყარ ფუნდამენტზე დგას. ავსტრალიაში, სადაც ფასები გასულ წელს 8%-ით შემცირდა, ჩვენი მოდელის მიხედვით, ვარდნა გაგრძელდება.

ყოველდღიური საუბრები

ქალაქები შეშფოთების უდიდესი მიზეზია. 12 ქალაქში, იმ 24-დან, რომლებსაც ვაკვირდებით, ფასების შემოსავლებთან ფარდობის მაჩვენებელი გრძელვადიან საშუალოზე დაახლოებით 50%-ით მეტია. ეს მიუთითებს, რომ ფასები უნდა შემცირდეს. თუ ასე მოხდება, ვარდნა ტალღური რეზონანსის ეფექტს გამოიწვევს. საერთაშორისო სავალუტო ფონდი დაკვირვების საფუძველზე აღნიშნავს, რომ გლობალურ ქალაქებში საბინაო ბაზრები სულ უფრო მეტად სინქრონიზებულია და შეშფოთებას გამოთქვამს, რომ ფასების ერთდროულმა კრახმა პეკინში, ბერლინში, ლისაბონსა და ლონდონში შესაძლოა კიდევ ერთი ეკონომიკური კრიზისი წარმოქმნას.

ჯაიმს ფრანშემი, მონაცემთა ჟურნალისტი, The Economist